Цветмет в марте: инвесторы потеряли страх

15.04.10 | Рубрика: Рынок сырья и материалов. Просмотры: 1 569

На фоне предупреждений экспертов о неустойчивости восстановления мировой экономики и угрозе второй волны кризиса, «якорем спокойствия» для инвесторов остаются сырьевые рынки. Стабильные перспективы цветных металлов не в силах поколебать ни скачки курсов валют, ни природные катаклизмы.

Март на мировом рынке цветмета прошел на фоне борьбы оптимизма и пессимизма. С одной стороны – давление на рынок оказывали объявленные в КНР меры по борьбе с ускорением инфляции и вытекающим отсюда сокращением кредитования, а также финансовые проблемы Греции и Португалии. Уверенность же в восстановлении экономики обеспечивали позитивная статистика из КНР и периодически публикуемые американские и европейские данные.

Традиционно на стоимости цветных металлов отражались скачки курса доллара, который практически весь месяц рос по отношению к евро и азиатским валютам. В то же время, фундаментальные факторы мало влияли на общую биржевую ситуацию. Инвестиционный спрос был на высоте, реальные же потребители выжидают приемлемых цен. Складские запасы Шанхайской биржи доходили до рекордных значений с 2003 г., но этот рост компенсировался постоянным сокращением запасов ЛБМ. Чилийские землетрясения практически не были приняты рынком во внимание, так как не привели к повреждению горнодобывающих активов. А засуха в ряде китайских провинций и ожидаемое сокращение поставок электроэнергии для работы энергоемких предприятий, производящих алюминий, свинец, цинк и олово поддержала цены на названные металлы в конце месяца.

На ближайшую перспективу аналитики выдают абсолютно противоположные прогнозы. В Commerzbank уверены в заметном снижении спроса и импорта металлов в КНР. Deutsche Bank ждет провального второго квартала из-за ужесточения кредитно-денежной политики официального Пекина. Credit Agricole Corporate & Investment Bank призывает быть осторожными во втором полугодии: дальнейшее укрепление доллара и сворачивание правительственной поддержки могут вызвать отток инвесторов с рынка цветмета. В Barclays Capital предполагают мощное восстановление цен, вызванное сокращением запасов и двузначными показателями роста потребления. 65% опрошенных Barclays Capital крупнейших инвестфондов планируют в ближайшие 3 года увеличить свои вложения в сырьевые рынки, и только 35% участников опроса ожидают сокращения притока инвестиций в сырье в текущем году по сравнению с рекордными $70 млрд. в 2009 г.

Алюминий

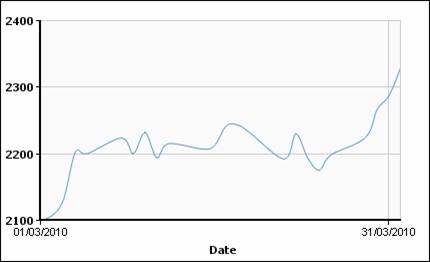

В марте было объявлено о создании Совета производителей алюминия стран Персидского залива. По прогнозам его участников, к 2013 г. до 3,8 млн. т (10% мирового объема алюминия) будет выпускаться на предприятиях региона. В 2009 г. здесь было произведено 2,2 млн. т, ввод новых мощностей продолжается. Так, 12 апреля 2010 г. ожидается запуск нового завода компании Qatar Aluminium с ежегодным объемом производства 585 тыс. т первичного алюминия. Эксперты предполагают, что резкий рост мощностей на Ближнем Востоке и возобновление работы комбинатов в Китае могут в ближайшие пару лет несколько ухудшить рыночный баланс, но в целом дают хорошие прогнозы. До 2012 г. нас ждет постоянный рост потребления металла – на 4% в год. Больше всего спрос вырастет в Азии – на 6-10% в год, в Латинской Америке – на 7-8%, в Северной Америке – на 1-3%, Европа же не даст больше 1% прироста потребления. Отмечается увеличение спроса со стороны производителей бытовой электроники для плоскоэкранных телевизоров, ноутбуков, приставок, сотовых телефонов и фотоаппаратов. Наращивает использование алюминия в своих автомобилях компания Audi. Увеличение потребления алюминия поможет сократить мировые запасы металла. В марте складские запасы ЛБМ действительно уменьшались, рыночный профицит также сократился. По данным WBMS, в январе мировое производство превысило спрос на 156 тыс. т годом раньше избыток был выше – 309 тыс. т.

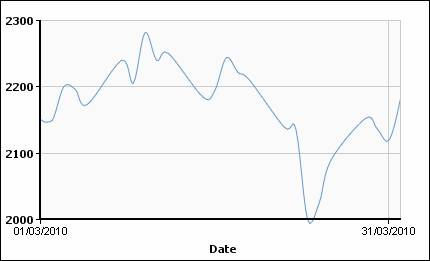

Динамика цен на алюминий на ЛБМ (cash) c 01.03.2010 г. по 31.03.2010 г.:

Медь

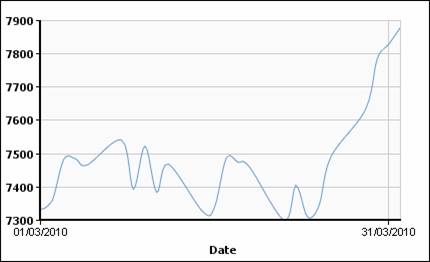

Мартовские объемы торговли медью были еще ниже уровня конца февраля, когда рынок опасался последствий чилийских землетрясений. Китайские потребители не проявляли особой активности на рынке, выжидая снижения цен или заметного улучшения базового спроса на длительную перспективу. Среди определяющих ценовую динамику марта факторов можно выделить:

— складские запасы ЛБМ постоянно падали, к концу марта пошли на убыль и запасы в Шанхае, что оказало очень эффективную поддержку ценам;

— на фоне стабильного спроса импорт меди в КНР в феврале вырос на 10% по сравнению с январем;

— по данным WBMS, избыток меди на мировом рынке в январе 2010 г. составил 86,9 тыс. т против 246,5 тыс. т по итогам 2009 г.;

— весной, накануне строительного сезона, ожидается традиционный рост закупок меди.

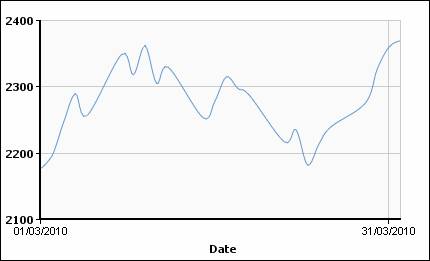

Динамика цен на медь на ЛБМ (cash) c 01.03.2010 г. по 31.03.2010 г.:

Никель

Реальное улучшение фундаментальных факторов, единодушные прогнозы дефицита металла привели к повышенному интересу к никелю со стороны инвестфондов. Складские запасы металла снизились до трехмесячных минимумов, что свидетельствует об отсутствии свободных объемов на физическом рынке. Поддержку ценам оказала информация о временном прекращении работы никелевого предприятия BHP Kwinana, задержка с вводом проекта Goro, продолжающийся социальный конфликт на канадском заводе компании Vale и ожидаемое прекращение отгрузок никеля компании «Норильский никель» из порта Дудинка из-за паводка. При этом статистика WBMS показала снижение добычи никеля в мире в январе 2010 г. на 2%. Основная сфера потребления никеля – производство нержавеющей стали – демонстрирует признаки восстановления. Прогнозируется, что в 1 квартале выпуск нержавейки вырастет на 9% по сравнению с последним кварталом 2009 г. и на 50% по отношению к 1 кварталу 2009 г. Такой позитивный фон помог ценам на никель в марте вернутся к уровню мая 2008 г. Признавая улучшение спроса, трейдеры все же считают такой рост цен преждевременным и утверждают, что на 22 марта 50% открытых позиций по никелю принадлежали одному участнику торгов.

Динамика цен на никель на ЛБМ (cash) c 01.03.2010 г. по 31.03.2010 г.:

Олово

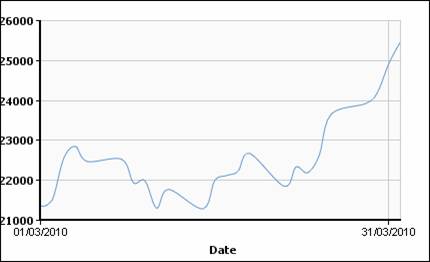

Рост деловой активности и «стабильная неопределенность» с поставками олова способствовали формированию сильного физического и инвестиционного спроса. Это подстегнуло рост цен на металл и обещает олову хороший год. Возможны перебои с выпуском олова на индонезийских островах Bangka-Belitung, где ввели новое законодательство, ограничивающее добычу оловянной руды мелкими компаниями. Из-за этого ожидаемый годовой объем поставок олова может оказаться на уровне 50 тыс. т против ранее планируемых 105 тыс. т рафинированного олова. Февральский экспорт из Индонезии уже упал на 18% по сравнению с прошлогодним февралем из-за сезона дождей и сокращения добычи руды. Сокращается также и китайское производство, с начала года одна из крупнейших компаний КНР Yunnan Chengfeng Nonferrous выпустила лишь 1000 т при годовой мощности 20 тыс. т. Предприятия компании не могут работать из-за нехватки электроэнергии в связи с засухой. Угроза сокращения предложения олова будет поддерживать цены на металл в ближайшие месяцы.

Динамика цен на олово на ЛБМ (cash) c 01.03.2010 г. по 31.03.2010 г.:

Свинец

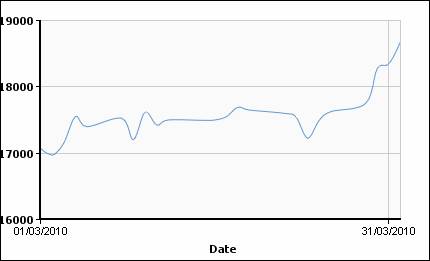

По информации WBMS, по итогам января свинец оказался единственным дефицитным металлом, его потребление превысило производство на 5 тыс. т. Спрос же на металл вырос на 8,2% по сравнению с январем 2009 г., наиболее заметным рост был в КНР, Мексике, Южной Корее, на Тайване, в Таиланде. Прогнозируется, что кривая потребления свинца пойдет вверх, благодаря увеличению спроса на свинец для автомобильных батарей, ведь мировая автостроительная промышленность начинает оживать. Ситуация с поставками может оказаться менее радужной. В КНР – крупнейшем производителе рафинированного свинца – ожидается введение жестких экологических стандартов для предприятий отрасли, что приведет к закрытию ряда заводов, так как скандалы с отравлением людей в зоне свинцовых комбинатов продолжаются. Поставки сократятся, и цены продолжат свой подъем.

Динамика цен на свинец на ЛБМ (cash) c 01.03.2010 г. по 31.03.2010 г.:

Цинк

С начала года цинк не впечатляет рынок своей ценовой динамикой, но эксперты считают, что долгосрочные перспективы у металла есть. В ближайшие 3-5 лет ожидаются проблемы с добычей руды на крупнейших действующих рудниках Brunswick (Xstrata) и Century (Minmetals). К тому времени мировая экономика уже должна будет восстановиться и спрос на цинк и его стоимость вырастут. А пока на рынке есть избыточный цинк – 119 тыс. т по итогам января, импорт рафинированного цинка в КНР в феврале снизился на 81% по сравнению с февралем 2009 г. и на 51% по сравнению с предыдущим месяцем. Спрос со стороны конечных потребителей невысок, все ждут строительного сезона и роста закупок оцинкованной стали. Из-за засухи в Китае отмечались сбои в поставках цинковой руды и концентрата, это подтолкнуло биржевые цены на цинк вверх. Но реальных проблем с предложением металла сейчас не ожидается – складские запасы цинка находятся на максимальном уровне.

Динамика цен на цинк на ЛБМ (cash) c 01.03.2010 г. по 31.03.2010 г.:

Источник: ugmk.info

Метки:: Audi, Barclays Capital, BHP Kwinana, Brunswick, Century, Commerzbank, Credit Agricole Corporate & Investment Bank, Deutsche Bank, Goro, LME, Minmetals Corporation, Qatar Aluminium, Vale, WBMS, Xstrata Plc, Yunnan Chengfeng Nonferrous, Ближний Восток, Греция, Индонезия, Китай, курс доллара, ЛБМ, Лондонская биржа металлов, Мексика, Норильский никель, ОАО ГМК "Норильский никель", Португалия, Совет производителей алюминия стран Персидского залива, Таиланд, Тайвань, цены на никель, цены на олово, цены на свинец, цены на цветные металлы, Чили, Шанхайская биржа металлов, Южная Корея

Поиск по сайту

Архив публикаций

Последние комментарии

- admin к записи Зарубежные амперы. Тест автомобильных аккумуляторов 2024 год (+видео)

- admin к записи Зарубежные амперы. Тест автомобильных аккумуляторов 2024 год (+видео)

- Максим к записи Зарубежные амперы. Тест автомобильных аккумуляторов 2024 год (+видео)

- Сергей к записи Зарубежные амперы. Тест автомобильных аккумуляторов 2024 год (+видео)

- Михаил к записи Что такое AGM аккумуляторы и как их правильно заряжать

Наш опрос

Видеоканал «Данила-Мастер и…»

Популярные публикации

- Новинка от ИРКУТ! Аккумуляторы для лодок, катеров и прочего водного транспорта - 46

- Зарубежные амперы. Тест автомобильных аккумуляторов 2024 год (+видео) - 554

- Сравнительный тест аккумуляторных батарей от «За Рулем» (2008) - 416 557

- Как правильно зарядить автомобильный аккумулятор? - 185 263

- Выбираем аккумулятор: научно и популярно (тест аккумуляторов от журнала «За рулем» 2012 г.) - 178 391

- Почему нельзя заряжать автомобильный аккумулятор в квартире - 123 412

- Мифы из прошлого: срок хранения аккумуляторов - 111 052

- Амперы и часы (тест АКБ от журнала «За Рулем», сентябрь 2009) - 106 121

- Свинцовые кружева (тест аккумуляторов от журнала «За рулем» 2013) - 105 992

- Экспертиза: выбираем аккумулятор (тест АКБ от журнала «За Рулем», октябрь 2011) - 105 027

- Осенний марафон (тест АКБ от журнала «За Рулем», октябрь 2010) - 85 085

- ЗВЕРЬ – лучший российский аккумулятор - 76 622